Scorrendo le chat dove gli esperti di crypto si scambiano opinioni e previsioni la “banca sulla blockchain” compare con grande regolarità, ma anche sulla stampa generica la domanda cosa succederà delle banche con l’avvento della blockchain risuona con frequenza.

Molte banche per altro aderiscono a consorzi e fanno annunci altisonanti ma dietro al marketing quale business ci potrebbe essere per le banche?

Ci sono infatti molti ambiti in cui le tecnologie bancarie, per non dire l’intero business bancario ed assicurativo, potrà essere impattato, ma oltre alla strategia di medio lungo periodo ed al presidio di una tecnologia potenzialmente “disruptive” che fare oggi?

Il primo e più grande impatto potrebbe essere nel settore della custodia di crypto e token e non solo per fornire un “enterprise grade cold storage” per assets la cui dimensione di mercato sta diventando sempre più rilevante.

I furti presso gli exchange per i più svariati motivi, se non sono le più grosse, di certo sono le più definitive e dolorose perdite che quasi tutti i detentori di crypto hanno sperimentato.

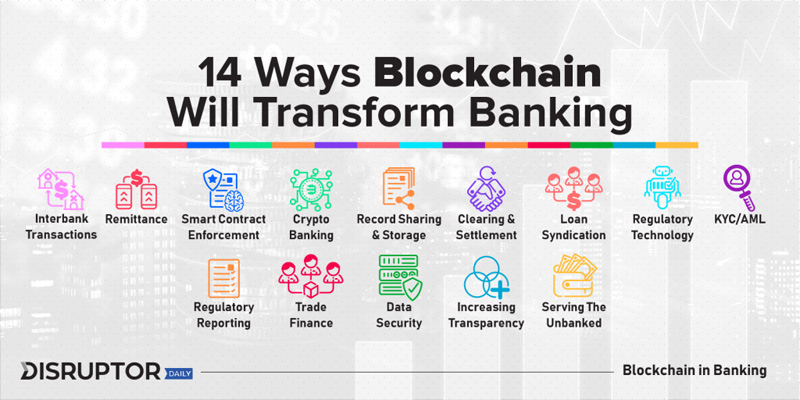

Fonte: www.disruptordaily.com

Dai “first movers” che hanno perso i loro bitcoin depositati su MtGox ai “last movers” che hanno visto sparire per esempio dalla piattaforma italiana BitGrail 17 milioni di NANO (una tra le crypto emergenti attualmente intorno al quarantesimo posto come capitalizzazione ma a suo tempo tra le prime venti) per un controvalore all’epoca della “sparizione” tra i 150 ed i 200 milioni di dollari.

Le crypto ed i token non si sa dove metterli. Per il bitcoin c’è più scelta ma la sicurezza richiede abilità tecniche e processi non facili se decidi di toglierli dal tuo posto sicuro ed usarli.

Gli exchange stanno cercando di essere più solidi ma fare da sé spesso diventa un’avventura non esente da rischi, proporzionali alla propria incompetenza tecnologica.

Ma allora rivalutiamo le banche tradizionali, piene di casseforti ma che hanno imparato con SWIFT, il trading online e la rivoluzione tecnologica delle carte di credito a difendere le transazioni e i depositi elettronici dei loro clienti, che potrebbero riscoprire il loro mestiere di custodi della nostra piccola o grande crypto ricchezza.

In Europa il silenzio dei regolatori inerti nel definire un nuovo settore che potrebbe dare ossigeno ai conti economici delle banche non vede nessun grande player impegnato, ed è il mondo delle crypto che autonomamente sta cercando di definire standard ISO e best practices.

A parte casi marginali e molto legati al mondo crypto (XAPO, Bank Frick, Koinè) sembra che in Europa ci stiamo lasciando sfuggire questo business, mentre negli USA grandi operatori come Fidelity e BNY Mellon ed alcune scale up come Coinbase e Bitgo hanno fatto importanti investimenti.

Fonte: //applicature.com

Il tema della custodia apre ulteriori e significativi aspetti di business, che includono la possibilità di gestire questi assets come investimento ma anche nuovi ruoli consulenziali nei momenti straordinari di vita delle crypto come le Airdrop ed i Fork o la partecipazione alla governance dei diversi ecosistemi.

L’attività di custodia potrebbe avere un impulso incredibile nel caso “probabile” che nelle blockchain il modello Proof of Stake subentri a quello Proof of Work attribuendo ai custodian il ruolo oggi svolto dai miner ridistribuendo conseguentemente le fees e il guadagno derivante dal notevole risparmio di costi dovuto al minor consumo energetico.

Quindi, cari regolatori, incentivate le banche a custodire al sicuro le crypto dei risparmiatori dando loro poche regole e soprattutto, una volta tanto, poco onerose.

Scritto da Mariano Carozzi, Cryptoexplorer & Young Advisor.

Scorrendo le chat dove gli esperti di crypto si scambiano opinioni e previsioni la “banca sulla blockchain” compare con grande regolarità, ma anche sulla stampa generica la domanda cosa succederà delle banche con l’avvento della blockchain risuona con frequenza.

Molte banche per altro aderiscono a consorzi e fanno annunci altisonanti ma dietro al marketing quale business ci potrebbe essere per le banche?

Ci sono infatti molti ambiti in cui le tecnologie bancarie, per non dire l’intero business bancario ed assicurativo, potrà essere impattato, ma oltre alla strategia di medio lungo periodo ed al presidio di una tecnologia potenzialmente “disruptive” che fare oggi?

Il primo e più grande impatto potrebbe essere nel settore della custodia di crypto e token e non solo per fornire un “enterprise grade cold storage” per assets la cui dimensione di mercato sta diventando sempre più rilevante.

I furti presso gli exchange per i più svariati motivi, se non sono le più grosse, di certo sono le più definitive e dolorose perdite che quasi tutti i detentori di crypto hanno sperimentato.

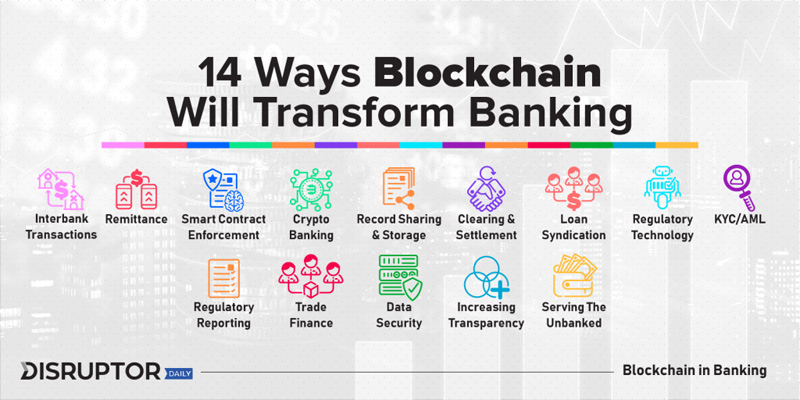

Fonte: www.disruptordaily.com

Dai “first movers” che hanno perso i loro bitcoin depositati su MtGox ai “last movers” che hanno visto sparire per esempio dalla piattaforma italiana BitGrail 17 milioni di NANO (una tra le crypto emergenti attualmente intorno al quarantesimo posto come capitalizzazione ma a suo tempo tra le prime venti) per un controvalore all’epoca della “sparizione” tra i 150 ed i 200 milioni di dollari.

Le crypto ed i token non si sa dove metterli. Per il bitcoin c’è più scelta ma la sicurezza richiede abilità tecniche e processi non facili se decidi di toglierli dal tuo posto sicuro ed usarli.

Gli exchange stanno cercando di essere più solidi ma fare da sé spesso diventa un’avventura non esente da rischi, proporzionali alla propria incompetenza tecnologica.

Ma allora rivalutiamo le banche tradizionali, piene di casseforti ma che hanno imparato con SWIFT, il trading online e la rivoluzione tecnologica delle carte di credito a difendere le transazioni e i depositi elettronici dei loro clienti, che potrebbero riscoprire il loro mestiere di custodi della nostra piccola o grande crypto ricchezza.

In Europa il silenzio dei regolatori inerti nel definire un nuovo settore che potrebbe dare ossigeno ai conti economici delle banche non vede nessun grande player impegnato, ed è il mondo delle crypto che autonomamente sta cercando di definire standard ISO e best practices.

A parte casi marginali e molto legati al mondo crypto (XAPO, Bank Frick, Koinè) sembra che in Europa ci stiamo lasciando sfuggire questo business, mentre negli USA grandi operatori come Fidelity e BNY Mellon ed alcune scale up come Coinbase e Bitgo hanno fatto importanti investimenti.

Fonte: //applicature.com

Il tema della custodia apre ulteriori e significativi aspetti di business, che includono la possibilità di gestire questi assets come investimento ma anche nuovi ruoli consulenziali nei momenti straordinari di vita delle crypto come le Airdrop ed i Fork o la partecipazione alla governance dei diversi ecosistemi.

L’attività di custodia potrebbe avere un impulso incredibile nel caso “probabile” che nelle blockchain il modello Proof of Stake subentri a quello Proof of Work attribuendo ai custodian il ruolo oggi svolto dai miner ridistribuendo conseguentemente le fees e il guadagno derivante dal notevole risparmio di costi dovuto al minor consumo energetico.

Quindi, cari regolatori, incentivate le banche a custodire al sicuro le crypto dei risparmiatori dando loro poche regole e soprattutto, una volta tanto, poco onerose.

Scritto da Mariano Carozzi, Cryptoexplorer & Young Advisor.